アイフルで発生している過払い金

アイフルで発生している過払い金の平均額は※1※2

約95万円

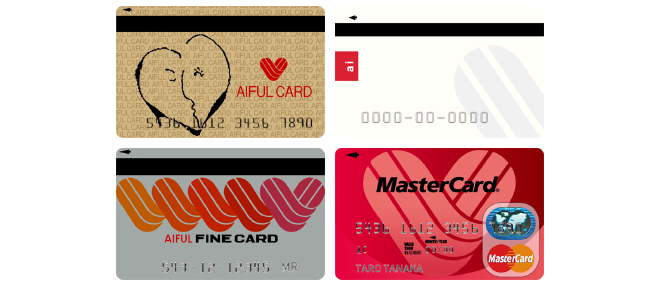

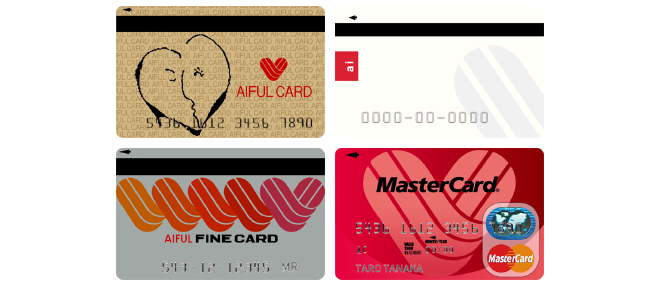

このアイフルカードに見覚えはありませんか?

このカードでキャッシングのご利用経験がある方には、過払い金が発生している可能性があります。間違っていても構いません。返金期限を迎える前に、“過払い金の無料診断”で今すぐご確認を!

※1.お客さまのご依頼に基づき、司法書士法人

中央事務所が2018年1月〜2018年12月の間に調査した結果、過払い金の発生が判明した案件における、調査により判明したカード別の過払い金平均額(2019年3月2日現在)。

※2.司法書士が貸金業者との交渉・和解等に代理できるのは、各貸金業者に対する過払い金の額が140万円以下の案件に限られます。調査の結果、いずれかの貸金業者に対する過払い金の額が140万円を超えることが判明した場合、当該貸金業者に関する手続きは調査のみで終了しております。

消費者金融のアイフルから借入をしたことがある方や、キャッシングを利用した方。

過去アイフルに対して利息を払いすぎていた場合は、その利息を過払い金として取り戻せる可能性があります。

利息を長く払い続けた方や、ご利用金額が大きかった方など、アイフルを多く利用していた方は、取り戻せる金額も大きくなる可能性があります。

この記事では、アイフルから過払い金を取り戻す上で欠かせない基本的な知識や注意点、請求のコツに加えて、

- 過払い金って何?

- 過払い金の計算方法

といった過払い金全般の基礎知識も解説していきます。

アイフルから取り戻せる過払い金はいくら?いつ戻る?

アイフルから取り戻せるお金は、過払い金だけではありません。

- 払い過ぎた利息=過払い金

- 過払い金に対する利息

請求方法などによって、取り戻せるまでの時間や金額が変わってきます。過払い金について詳しく知って、しっかり取り戻しましょう。

アイフルに過払い金を請求できる可能性があるケース

以下の条件に当てはまる場合、アイフルに過払い金を請求できる可能性があります。

2007年7月31日以前からアイフル(アイフルマスターカード)で借り入れをした方

2006年11月30日以前からアイフルと吸収合併したライフのライフプレイカードで借り入れをした方

現在返済中でも、完済していても、亡くなってしまったご家族が借り入れしていた場合でも、過払い金を請求できる可能性はあります。時期や期間を覚えていなくても過払い金を取り戻せるかもしれませんので、まずは一度ご自身で問い合わせてみるか、専門家に無料相談してみることをおすすめします。

アイフル以外の貸金業者からも、過払い金を取り戻せる可能性がある

過払い金を取り戻せるのはアイフルからだけではありません。アイフル以外からお金を借りて過払い金が発生する場合、アイフルと併せて過払い金請求を進めることができます。

過払い金が取り戻せる可能性があるのは、基本的には以下の条件を満たす場合です。

- 最終取引日から10年以内

- 2010年6月18日より前に借りている場合

アイフルから取り戻せる金額・期間は?

過払い金を取り戻す方法には、 「示談交渉」と「裁判(訴訟の提起)」の2つがあります。

アイフルから取り戻せる過払い金の金額や取り戻せるまでの期間は、この2つの方法によって違ってきます。

全額返金を目指すのであれば、過払い金返還請求訴訟の提起が必要になる可能性が高いことを、念頭に置いた方がよいでしょう。

戻ってくる金額が大きいのは裁判だが費用もかかる

過払い金を取り戻す場合、最大で「過払い金+過払い金に対する利息」を取り戻せます。

利息も含めた満額を取り戻したいのであれば、裁判に進むことを考慮したほうがいいでしょう。ただし、裁判の場合、色々な手数料がかかるなど、費用面で注意が必要です。

早く取り戻せるのは示談交渉による和解。ただし取り戻せる金額も小さくなる傾向に

過払い金が戻ってくるまでが約3ヶ月と早いのは示談交渉による和解ですが、返還率も小さくなる傾向にあります。

過払い金の請求には注意が必要

過払い金を請求するには、このような手続きが必要です。

- 取引履歴を取り寄せる

- 過払い金の計算

- 貸金業者やクレジットカード会社と交渉

例えば、過払い金の計算を間違えてしまうと、交渉での争点が増えてしまうことに注意が必要です。交渉に時間がかかってしまうと、交渉を切り上げて、不利な条件で和解をせざるをえなくなる、という可能性もあります。

また、アイフルと並行して他の貸金業者にも過払い金請求を行う場合、貸金業者やクレジットカード会社ごとに手続きや交渉の仕方が違うなど、非常に手間がかかり、とても大変になることが予想されます。

過払い金請求を考えたら、まずは相談を

アイフルから過払い金を取り戻すには正しい知識が必要です。正しい知識を身につけるには時間がかかり、間違った知識を身につけてしまうリスクもあります。

気になることがあれば、まずは専門家に相談するのが得策です。

アイフルに過払い金を請求できる背景

アイフルからの借金で支払った利息のうち、グレーゾーン金利による利息は返還を求めることができます。

それに加えて、他社で借りてアイフルに借り換えた場合でも、アイフルに過払い金を請求できることもあります。

「過払い金」「グレーゾーン金利」とは

お金を貸金業者から借りる場合の金利は、法律によって上限が定められています。かつて、この上限となる金利は利息制限法では20%、改正される前の出資法では29.2%でした。

この20%と29.2%の上限金利の差のことをグレーゾーン金利といい、払い過ぎた利息のことを過払い金といいます。

このグレーゾーン金利で借り入れをして、利息を支払った場合、貸金業者は、利息制限法の上限金利を超えて支払われた利息を、過払い金として返さなくてはならなくなりました。

ただし、最終取引日から10年以上経過している場合、請求する権利の時効が完成し、原則として過払い金を請求できなくなってしまいます。

また、延滞などの際に返済を猶予・減らす代わりに過払い金を請求しないことに同意してしまっている場合は、過払い金の請求が難しくなってしまいます。

アイフル・ライフでは、利息制限法を超えた金利で貸し出しが行われていた

アイフルや、アイフルが吸収合併したライフのライフプレイカードでの貸し出し金利は、段階的に引き下げられてきましたが、利息制限法を超えた金利でお金を貸し出されていた時期があります。

このタイミングでお借り入れをされていた場合は、過払い金が発生する可能性があります。

アイフルに過払い金を請求するメリット

アイフルに過払い金を請求すると、過払い金に加え、過払い金に対する利息も取り戻せる可能性があります。

また、時効と思って諦めていた過払い金でも、調査・交渉の結果、過払い金を取り戻せる場合があります。

アイフルに借金を返済中なら借金から解放されることも

現在もアイフルに返済中であるなら、過払い金と相殺することで、残った借金を完済できる可能性もあります。その場合、完済とまでは行かなくても、借金の返済を前倒しでき、楽な生活を送れるようになります。

他社への過払い金請求や、借金の返済も進められる可能性

先ほどご説明したように、アイフル以外の貸金業者に対して過払い金が発生していた場合は、アイフルへの請求と並行して過払い金の請求を進めることもできます。

アイフルだけに過払い金が発生している場合でも、他社から借金をしている場合は、アイフルから取り戻した過払い金を使って、残借金を減らしたり完済することも可能です。

完済から10年以上経過していても過払い金を請求できることがある

過払い金を請求できるのは、最終取引日から10年以内となっています。ただし、10年以上経過していても、同じ貸金業社との間で複数の取引があり、それらの取引が一連の取引とみなされる場合は、時効が完成せず、過払い金を取り戻せることもあるのです。

一連の取引とみなせるケースかどうかは、司法書士などの専門家に判断してもらう必要があります。代表的な例を下記に挙げました。

- 残高が常に残っている

- 契約番号が変わらない

- 借金の空白期間が短い

- 貸主と借主が接触していた

- 同じ契約内容

ただし、専門的な知識がないと判断しづらいため、思い当たることがあれば専門家にご相談されることをおすすめします。

アイフルに過払い金を請求するデメリット

アイフルに過払い金を請求すると、悪影響が生じてしまう場合もあります。アイフルへの借金の返済状況などにより影響が変わってきますので、具体的に見ていきましょう。

過払い金を請求するとアイフルからは借金ができなくなる可能性が高い

アイフルにとっては、お金を貸した時点の計画通りに返してくれなかったことになり、今後はアイフルから借り入れできなくなる可能性が高いです。過払い金の請求後に、改めてアイフルからお金を借りようとしても、審査が通りにくくなる可能性があります。

アイフルへの借金を返済中ならブラックリストに載る可能性がある

借金を返済中に過払い金を請求すると、数ヶ月または5年間ほど、ブラックリストに載ってしまう可能性があります。ブラックリストに載っている間は、アイフルに限らず、新たな借り入れが難しくなるので注意が必要です。

ただし、本当にブラックリストに載るかどうかは、借金の返済状況や過払い金の発生状況を詳しく調べなければ分かりませんので、こちらも専門家に相談することをおすすめします。

アイフルからお金を取り戻す流れ・費用

過払い金を請求するための一連の手続きや、司法書士、弁護士などに頼む場合の相場感を解説します。

過払い金を請求する流れ

過払い金請求の流れは以下の4ステップです。

(Step.1) 取引履歴の取り寄せ

アイフルに過払い金を請求するため、まずは取引履歴を取得します。

借り入れした時の金利や、返済金額、返済した日時など、これらの情報を元に次のステップである過払い金の引き直し計算をします。

取引履歴を取り寄せる場合の注意点として、取引履歴の使用目的を伝えないということが重要です。

民法705条では「返す必要がないことを知っていてお金を返すと、そのお金は取り戻せない」と定められているため、過払い金請求のために取引履歴を取り寄せて尚且つ返済を続けていると、取り戻せる過払い金の金額が少なくなってしまう可能性があります。

また、アイフルから取引履歴を取り寄せる場合、和解を提示されることがありますが、ここで和解してしまうと本来支払われるはずだった金額が取り戻せなくなることもありますので注意しましょう。

(Step.2) 過払い金の金額計算

アイフルへの過払い金がいくらになるかは、請求するこちらが計算しないといけません。

取引履歴の内容を元に、利息制限法上の上限金利で返済した場合の利息を計算し、実際に返済した内容と比べて過払い金を算出します。

ご自身で進める場合も、複雑な計算をパソコンとexcelなどの表計算ソフトを使って計算する必要がありますし、間違わないよう注意して計算しなければいけません。

(Step.3)貸金業者との交渉

過払い金の引き直し計算ができたら、交渉を始めるため、過払い金の計算書(引き直し計算書)と返還請求書を「内容証明郵便」等でアイフルへ郵送します。

郵便が届いたらアイフルの担当者から連絡がきて交渉に入ります。

通常、まずは話し合いによる和解を目指すことになりますが、両者が合意できない場合は裁判へと進みます。

(Step.4) 過払い金の受け取り

交渉に合意、もしくは裁判で判決が出たら、過払い金が支払われます。

専門家に依頼した場合、ご家族に内緒にしたい事情などがあれば、柔軟に対応してくれるところもあります。

アイフルに過払い金を請求する時の注意点

アイフルに過払い金を請求する時は、正しい手続きを踏まないと損をしたり、生活に影響が

出る場合があります。下記にポイントとなる点を記しておきますのでおさえておきましょう。

アイフルの経営再建・事業再生ADR

アイフルに過払い金を請求するなら、アイフルが経営再建の手続きを進めていたことを知っておくべきでしょう。

過払い金の返還は、貸金業者にとって大きな負担のため、経営が悪化してしまう場合があります。そして、貸金業者が倒産してしまうと、過払い金を取り戻せなくなってしまいます。

アイフルは、過払い金の支払いにより経営が悪化したため、2009年から2015年にかけて「事業再生ADR」という手続きで、経営再建に乗り出しており、アイフルが抱えている負債などを整理していました。

過払い金請求権の時効や倒産で請求ができなくなるリスク

過払い金を請求できる権利の時効は、最終取引日から10年以内となっています。時効が迫っている場合、急に請求しようと思っても取引履歴の請求や過払い金の計算に時間がかかり、せっかくの過払い金請求の機会が時間切れということもありえます。

また、アイフルが倒産してしまうと、過払い金は取り戻せなくなります。アイフルも一時は経営悪化により倒産の可能性がありました。その時には過払い金を取り戻せないリスクはかなり高まりましたが、現在では回復傾向にあります。ただ、過去に東証一部上場の武富士が破綻した例もありますので、注意は必要です。

ご自身で取引履歴を取り寄せることで請求が難しくなってしまうリスク

民法705条では、

「返す必要がないのを知っていてお金を返すと、そのお金は取り戻せない」と定められています。

アイフルに借金を返済中だった場合、アイフルに取引履歴を取り寄せると、アイフルは「過払い金を支払っていて返済中の方だ」と分かるため、過払い金があることを通知した上で、「過払い金があると知っていて返済しているので、過払い金の返還は不要だ」と主張する余地を与えてしまいます。

また、アイフルから和解を持ちかけられることがあり、断れず和解に合意してしまうと、取り戻せるお金が減ってしまうことがあります。

引き直し計算が不正確なせいで交渉が難航するリスク

ご自身で過払い金を請求するには、過払い金の金額もご自身で正しく計算した上で、アイフルに請求する必要があります。

もし過払い金の計算(引き直し計算)を間違えていた場合、交渉の際に細かく金額を指摘され、争点が増えることで交渉が引き延ばされ、不利な条件での和解に持ち込まれてしまう場合があります。

アイフルは、過去に経営再建を進めていたこともあり、とりわけ細かくチェックしてくる可能性もあります。

過払い金を請求するタイミングを間違え、ブラックリストに載ってしまうリスク

貸金業者は、借入の申し込みを効率的に審査するため、信用情報機関に借金の返済状況を記録して、貸金業者の間で共有しています。

借金が残っている状態で過払い金の請求をすると「借金整理をした」と登録され、貸金業者からは「計画通りに借金が返済できなかった」と認識されます。これが「ブラックリストに載った」と言われる状態です。

ブラックリストに載ってしまうと、新たな借り入れや、ご自身名義のクレジットカードの作成が難しくなるので気をつけなくてはいけないポイントです。

もし引き直し計算が間違っていて過払い金が想定より少なく、残借金が過払い金より多かった場合は、5年間ブラックリストに登録され、新たにクレジットカードを作ることも難しくなるので、請求するタイミングや引き直し計算の正確さが要求されます。

なお、残借金があっても、過払い金で相殺して無くなる場合は、ブラックリストに載った状態になるのは数ヶ月間だけで、その後は新たな借り入れも可能になります。また、完済した状態であれば、ブラックリストに載ることはほぼありません。

交渉に失敗して不利な条件で和解してしまうリスク

アイフルなどの大手は、過払い金の返還交渉の経験が豊富です。交渉を有利に進めるコツも心得ているためご自身で手続きする難しさがあります。

また、アイフルは、経営再建はひと段落したものの、過去のスタンスを続けて減額を強く主張してくる可能性も考えられます。

交渉が順調に進んで有利な条件で和解したつもりでも、実は不利な条件で和解していたという可能性もあるので、和解の条件は慎重に見定めるべきです。

裁判に持ち込む場合かなりの手間と時間が必要

裁判では、和解に比べて過払い金の金額が大きくなる傾向がありますが、その一方で、裁判のために必要書類を準備したり、仕事を休んで出廷する必要があるなど多くの手間や時間がかかり、負担となります。

ご自身で裁判を進めることも可能なのですが、最後まで進められるかどうかは慎重に判断する必要があります。

過払い金の払い戻しで直接ご自身にお金を払ってくるリスク

貸金業者によっては、和解や裁判が終わると、直接自宅に普通為替を送付してくる場合があります。

過払い金があったり借金があったことをご家族に隠したい場合は、トラブルとなる可能性があります。

アイフルに過払い金請求するコツ

過払い金請求の流れや、注意点を踏まえた上で、アイフルに過払い金を請求するおすすめの方法を紹介します。

自己流で進めず、専門家の力を借りましょう

過払い金の請求はご自身でもできますが、細かいミスを含めて間違いが起きる可能性が高いです。無駄に争点を増やすことがないように、過払い金の請求は専門家に頼むのがおすすめです。

アイフルから、過払い金がより早く戻る可能性がある

専門家の方が未経験者に比べて手続きに慣れているため、より短時間で請求・交渉を進めてくれます。その結果、早く過払い金が戻ってくる可能性が高まります。

アイフルから払い戻される金額が高くなる可能性がある

アイフルから取り戻せる金額は、過払い金の取引履歴がどこまで取り寄せられたか、取引の連続性が証明できるかなどの状況で変わってきます。

専門家であれば、状況に応じてどこまでなら取り返せるか/難しいかをある程度判断ができますので、本来取り返せる過払い金を見逃して損する可能性が低くなります。なお、無理に高い請求額にして時間を無駄にするリスクも避けられます。

過払い金を楽に取り戻せる

過払い金の請求を専門家に頼めば、ご自身で手を動かす必要がないのでとても楽です。書類の作成や、貸金業者とのやりとりなど、手間のかかる作業をお任せできます。

過払い金請求の能力が高く、ご自身にあった専門家を選ぶ

専門家に求めるのは過払い金請求の能力だけではありません。ご自身にあった専門家に依頼することをおすすめします。

ご自身との相性もしっかり確認する

進捗状況を細かく連絡してくれるタイプが良いか、全幅の信頼を置いて最小限の連絡だけで済ませて欲しいかなど、良いと思う交渉の進め方は個人によって違います。

ご自身はどんなタイプの専門家だと進めて行きやすいか、過払い金請求は専門家との協同作業と考えて、ご自身に合った専門家に依頼することが、満足いく結果につながります。

アイフル以外にも過払い金が取り戻せるなら並行して返還手続きを進める

アイフルに過払い金を請求するときに、併せて他の貸金業者にも並行して過払い金を請求した方が良いです。

なぜなら古い取引だと、取引履歴が廃棄されていて過払い金の金額を推定して請求することがあるのですが、並行して請求する方法ならアイフル以外への借金返済の返済情報があれば引き直し計算の参考にもなり、着手金が必要な専門家であれば着手金を安く抑えられる可能性もあります。

過払い金の請求方法によって、取り戻せるお金は違う

過払い金の請求方法には、「示談交渉」と「裁判(訴訟の提起)」という2つの方法があり、取り戻せる金額、取り戻せるまでの期間が違います。下記にて、それぞれの方法についてみていきましょう。

スピードを優先するなら「示談交渉による和解」

示談交渉による和解は、一般的に、裁判をするよりも、早く過払い金請求を完了させることができます。ただし、過払い金の返還率は低くなる傾向があります。特にアイフルは経営悪化を理由に返還率がとても低い時期がありました。

交渉期間は1ヵ月が目安となっています。満額返還を優先するなら「裁判」

裁判に進むと、示談交渉による和解と比べて時間はかかりますが、過払い金とその利息をしっかり取り戻せる可能性が高まります。ただし、裁判は負ける場合もあるので、過払い金の状況を正しく把握した上で、示談交渉で和解するよりも有利かどうかをよく考える必要があります。

裁判の場合、一般的に、アイフルから取り戻せる金額は過払い金の満額、判決までの期間は4ヶ月以上が目安となります。

過払い金請求のお悩みは、中央事務所にご相談ください

借金返済に悩まれたときは、専門家の力を借りるのが早期解決の近道です。

中央事務所では、債務整理の知識と実績が豊富な専門家が、借金のお悩みをしっかりとお聞きします。

ご相談時にお話しをよく伺った上で、ご自身の状況にあった解決方法をご提案させていただきます。

WEBから、24時間いつでも受付していますので、お困りの際はぜひお問い合わせください。

アイフルに請求できないケース

アイフルへの過払い金請求が不可能となるケースもあります。

個人による和解契約が成立してしまっているケース

過払い金を請求しないという条件で、将来利息のカット、減額に同意してしまっている場合は、過払い金が請求できない可能性もあります。一度専門家に相談しましょう。

アイフルJCBカードのショッピング枠のみ使っていたケース

ショッピング枠の利用で発生する手数料は、借入金の利息ではなく立替に伴う手数料となります。よって、利息ではないため過払い金の対象にはなりません。

アイフルマスターカード、ライフプレイカードにはクレジットカード機能があり、ショッピング枠も利用できましたが、この場合は過払い金の対象外となります。

アイフルの会社情報

ここからはアイフルという会社について解説させていただきます。

アイフルの過払い金返済状況

アイフルのIRによると、過払い金請求のピークは2011年2月の16,000件で、最近は過払い金請求件数は年々減少傾向にあります。

2021年3月期第一四半期における過払い金請求は2,800件で前年同期比17.6%減、過払い金返還の発生額は2,426百万円で前年同期比28.9%減となっています。

また、過払い金の返還に伴う債権放棄は176百万円で前年同期比36.6%減となり、過払い金返還は合計で2,602百万円で前年同期から29.5%減ることとなりました。

アイフルの会社概要

アイフルの沿革や、グループ会社の子会社化などの経緯を知っておくと、過払い金の請求にも役立ちます。

アイフルの沿革

アイフルは1967年に現アイフル会長である福田吉孝氏が個人経営の消費者金融を創業したのが始まりです。1982年に関連会社3社を吸収合併して商号を現在の「アイフル株式会社」に変更しました。

その後も順調に業績を伸ばし、下記のように次々と企業買収して行きます。

- 1992年8月 株式会社都市ファイナンスを吸収合併

- 2000年10月 信販会社の株式会社ライフとスポンサー契約締結

- 2001年3月 株式会社ライフの完全子会社化

- 2001年6月 山陽信販株式会社の完全子会社化

- 2002年10月 事業者ローン会社「株式会社シティズ」の完全子会社化

- 2004年3月 国際キャピタル株式会社の完全子会社化

- 2004年6月 株式会社ワイドの完全子会社化

- 2005年3月 株式会社パスキーの完全子会社化

しかし、2007年以降(最高裁で利息制限法違反の金利を無効とした判決がでた)、過払い金請求への対応のために業績が悪化します。最終的には事業再生ADR手続きを経て現在の経営は安定化しています。

大手貸金業者の傘下にはならず、一時は経営が悪化したものの、独立系として存続しているのは特筆すべきでしょう。

過払い金請求には請求する貸金業者の経営が安定しているのは大事なポイントです。

倒産したり時効によって過払い金請求ができなくなる前になるべく早くご相談ください。

アイフルとライフカードの関係

アイフルは2001年に株式会社ライフを完全子会社化しています。

2011年には「株式会社ライフ」の信販事業、保証事業および保険事業を新会社「ライフカード株式会社」に引き継いでいます。

ライフカードのブランドはそのままに「ライフカード株式会社」がアイフルの子会社としてクレジットカード事業を行っています。

アイフルの会社概要

最後に、アイフルの会社の基本情報をまとめておきます。

| 商号 | アイフル株式会社 |

| 設立 | 1967年4月 |

| 資本金 | 94,028百万円 |

| 本社所在地 | 京都市下京区烏丸通五条上る高砂町381-1 |

| 登録番号 | 近畿財務局長(13)第00218号 |

過払い金はアイフルだけではありません!

アイフル以外にも、過払い金対象のカード会社はたくさんあります。

過払い金が発生している代表的なカード会社とその平均額※1は以下の通りです。

※1.お客さまのご依頼に基づき、司法書士法人 中央事務所が2018年1月~2018年12月の間に調査した結果、過払い金の発生が判明した案件における、調査により判明したカード別の過払い金平均額(2019年3月2日現在)。

ご利用経験のあるカードで過払い金が発生しているかどうか、無料で診断いたします。